PayPay銀行カードローンの審査に落ちた…!審査が厳しい理由と申し込み基準

PayPay銀行カードローンの最大の魅力はなんといっても30日間の無利息期間と残高不足サポート機能です。

ですが、審査の厳しさや在籍確認に不安を抱えていらっしゃる方も多いのではないでしょうか。

この記事では、PayPay銀行カードローンを利用するメリットとデメリット、審査条件や特徴について詳しく解説します

目次

PayPay銀行カードローンの概要

| 金利 | 年1.59%~年18.0% ※初回30日間無利息 |

| 金利 | 1000万円 |

| 金利 | 原則自由 |

| 金利 | 不要 ※保証会社による保証が必要 |

| 金利 | SMBCコンシューマーファイナンス株式会社 |

一般的なカードローンの利用限度額は800万円ですが、PayPay銀行カードローンは1,000万円まで借りることができる珍しいカードローンです。

保証会社はSMBCコンシューマーファイナンス株式会社を利用しており、他にも三井住友銀行カードローンや住信SBIネット銀行カードローンを始めとした様々な銀行のカードローンで保証業務を行っています。

プロミスは受付時間内に申し込めば

土日祝日でも最短3分で融資が受けられます!

★おすすめポイント★

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なし

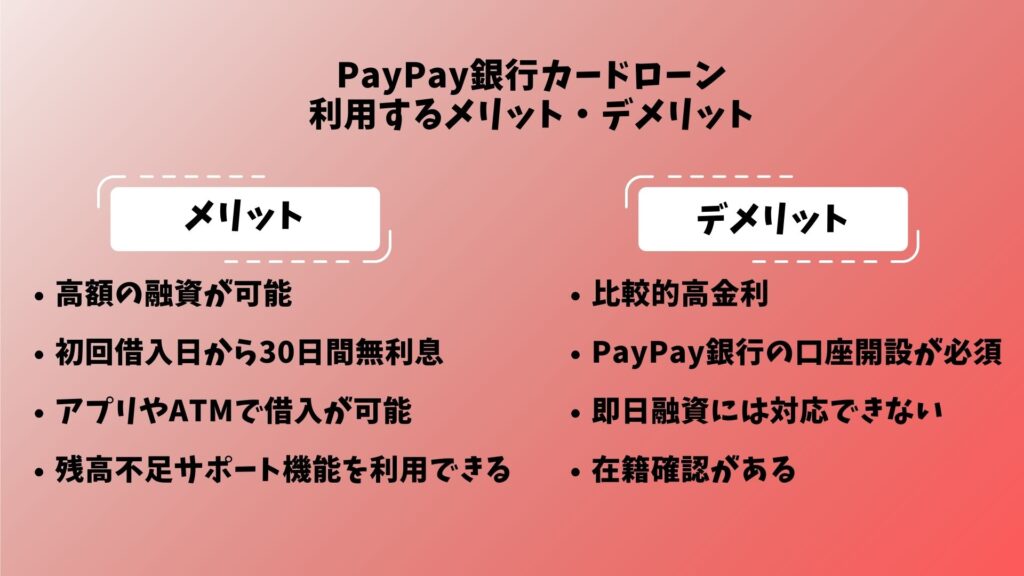

PayPay銀行カードローンを利用するメリット・デメリット

PayPay銀行カードローンのメリットとデメリットを口コミを参考に解説していきます。

PayPay銀行カードローンのメリット

PayPay銀行カードローンを利用するメリットには、次のようなものがあります。

- 高額の融資が可能

- 初回の借入日から30日間無利息

- アプリやATMでいつでも借入が可能

- 残高不足サポート機能が利用できる

高額の融資が可能

概要の項で説明したように、一般的なカードローンの利用限度額が800万円であるのに対し、PayPay銀行カードローンは1,000万円まで借りることができます。

しかもPayPay銀行カードローンの利用金額は総量規制の対象になっていないので、すでに他社で年収の3分の1以上の融資を受けている場合にも利用することが可能です。

※総量規制とは

多重債務状態にならないように、年収の3分の1を超える貸付けを禁止した法律。対象となるのが貸金業者なので、PayPay銀行は当てはまらず対象外になっている。

初回の借入日から30日間無利息

PayPay銀行には初回借入日から30日間利息が0円になる無利息特約という制度があります。

利用者を守るための素晴らしい制度ですが、利用にはいくつか条件があるので注意しましょう。無利息特約の利用ができない場合には以下のようなものがあります。

- 月々の返済を延滞したことがある場合

- 2007年1月15日以前に初回借入をしている場合

- 無利息期間が終了しているカードローン等から、別のカードローンに契約し直した場合

- カードローン等を解約してしまった場合

- PayPay銀行が定める各種規定に違反した場合

特に問題になるのは返済の延滞です。お得に利用するためにも延滞には気をつけて利用しましょう。

アプリやATMでいつでも借入が可能

急な出費に生活が苦しくなってしまったので申し込みました。思っていたよりも審査は早く終わって驚きました。二日ぐらいで審査結果のメールが来ました。PayPayと連動しているので、手間も少なくさまざまな機能を一つに集約できてPayPayユーザーとしては使い勝手が良いです。申し込み手続きも借入残高の確認も全てアプリやWeb上で完結するのがとてもわかりやすいです。(男性/30代/会社員)

PayPay銀行カードローンはスマートフォンアプリ・ホームページ・ATMの三種類から借入方法を選べます。

ATMからの利用の場合は何度でも手数料0円で利用することができますが、スマートフォンアプリやホームページからの利用の場合、出金時に規定の提携ATM利用手数料がかかります。

特にスマートフォンアプリを利用する場合、借入ができるだけでなく借入状況の確認や返済日のプッシュ通知を受け取ることができるのでとても便利です。

残高不足サポート機能が利用できる

専業主婦では通らないだろうと思っていたので、審査通過の連絡が来た時は驚きました。PayPayを使う時に残高不足サポート機能で自動で借入をしてくれるので、急な出費で残高が足りなくなってしまった時に便利です。また、消費者金融に比べて金利が低いのも魅力です。(女性/30代/専業主婦)

残高不足サポート機能とは、口座が残高不足の際に自動的に借入を行い不足分を補填してくれる機能です。

この機能を利用するといつでも引き出したい金額を手元に引き出すことができ、クレジットカードの延滞なども発生しなくなります。

PayPay銀行カードローンのデメリット

PayPay銀行カードローンのデメリットには次のようなものがあります。

- 銀行カードローンの中では比較的高金利

- PayPay銀行の口座を開設する必要がある

- 即日の融資には対応できない

- 在籍確認がある

銀行カードローンの中では比較的高金利

金利が高く、思ったより返済が長引きました。一括返済の利用は必須です。PayPayを良く使うので他からの借り換えができたら便利かと思ったのですが諦めました。(男性/30代/契約社員)

PayPay銀行は業界最低水準の最低金利1.59%を実現していますが、それは限度額が1,000万円の場合であり、800万円以下の場合は他の銀行カードローンに比べて金利が高く設定されています。

高額の融資を希望している場合以外は総返済金額が高額になってしまいます。

PayPay銀行の口座を開設する必要がある

PayPay銀行から融資を受ける場合には、PayPay銀行の普通預金口座が必要です。PayPay銀行に口座を持っていない場合、融資を受けるために新規口座を開設する必要があり、お金を受け取るまでに時間がかかってしまいます。

即日の融資には対応できない

他の銀行カードローンと同様、審査に時間がかかってしまうので即日の融資には対応していません。

どうしてもその日のうちに現金が欲しい場合には消費者金融のカードローンを利用しましょう。

大手消費者金融のプロミスであれば土日祝日であっても受付時間内であれば最短20分で融資を受けることが可能です。

プロミスは受付時間内に申し込めば

土日祝日でも最短3分で融資が受けられます!

★おすすめポイント★

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なし

在籍確認がある

PayPay銀行カードローンでは、銀行名を名乗り勤務先への電話連絡による在籍確認を行うとホームページに明記しています。

審査にあたり、「銀行名+担当者名」でご登録の勤務先電話番号に在籍確認のお電話をします。

引用元:PayPay銀行|契約の流れ

もちろんカードローンの申し込みに関する連絡であることを担当者が申込人以外に伝えることはありませんが、自分以外の人が電話にでてしまった場合には怪しまれてしまう可能性が高いです。

そのため、絶対に周りにバレず借り入れしたいという人は原則として電話による在籍確認を行わない消費者金融の利用がおすすめです。

プロミスは受付時間内に申し込めば

土日祝日でも最短3分で融資が受けられます!

★おすすめポイント★

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なし

PayPay銀行カードローンの審査は厳しい?申し込み基準

PayPay銀行カードローンは銀行のカードローンなので、消費者金融カードローンに比べると審査難易度が高いです。

ですが、前述した通り一般的に借入が難しいとされているアルバイトやパートの方だけでなく、収入の無い専業主婦の方でも借入が可能です。

銀行のカードローンなので、消費者金融のカードローンに比較すると審査基準は厳しくなっています。

審査に落ちてしまう可能性のある方の特徴は以下の通りです。

- 信用情報に問題がある

- 勤続年数が短い

- 他社からの借入が大きい

- 在籍確認ができなかった

信用情報に問題がある

信用情報機関に過去の延滞などの情報が残っていると審査に通りにくくなってしまいます。心当たりのある方は、開示請求をすると個人でも自分の信用情報を閲覧できるので確認してみましょう。

勤続年数が短い

申込者本人や配偶者の勤続年数が短いと、収入の安定性の評価が低くなってしまいます。転職したばかりの方や就職したばかりの方は審査通過が難しくなります。

他社からの借入が大きい

他社から多額の融資を受けている場合は、返済が滞ると判断されて審査の通過が難しくなります。

確かにPayPay銀行は総量規制の対象にはなっていませんが、返済能力の有無という観点から年収と他社借入をみられてしまうこともあるようです。基本的には借入金額の総額は年収の3分の1に収めるようにしましょう。

在籍確認ができなかった

何らかのトラブルや、虚偽の申告で在籍確認が取れなかった場合も審査に落とされてしまうことがあります。

在籍確認の方法

PayPay銀行カードローンでは勤務先への電話による在籍確認が必須とされています。

ですが、カードローンの場合には申し込み者本人が電話に出なかった場合(勤務先の人が電話に出てしまった場合)にもカードローンの電話であるとはわからないように対処をしてくれるとあります。

実際に、電話をかける場合にも「銀行名+担当者名」での確認なので、銀行の利用と区別がつきにくくなります。

審査に通るためのポイント

PayPay銀行カードローンの審査に通過するためのポイントは以下の2つです。

- 申し込み内容を確認する

- 必要以上に大きな限度額を希望しない

申し込み内容を確認する

申し込み内容に間違いがあった場合、虚偽の申請として審査に落ちてしまう可能性があります。しかも何が理由で落ちてしまったかは公表されないので、どこに問題があったかもわからないままになってしまいます。

申し込み内容に間違いが無いかは、送信する前によく確認をしておきましょう。

必要以上に大きな限度額を希望しない

限度額が大きくなればなるほど、年収など返済能力に関する審査が厳しくなってしまいます。

今後より大きな金額が必要になった場合に増額申請を行えば良いので、審査に不安がある方はできるだけ小さい限度額で申し込みをしましょう。

プロミスは受付時間内に申し込めば

土日祝日でも最短3分で融資が受けられます!

★おすすめポイント★

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なし

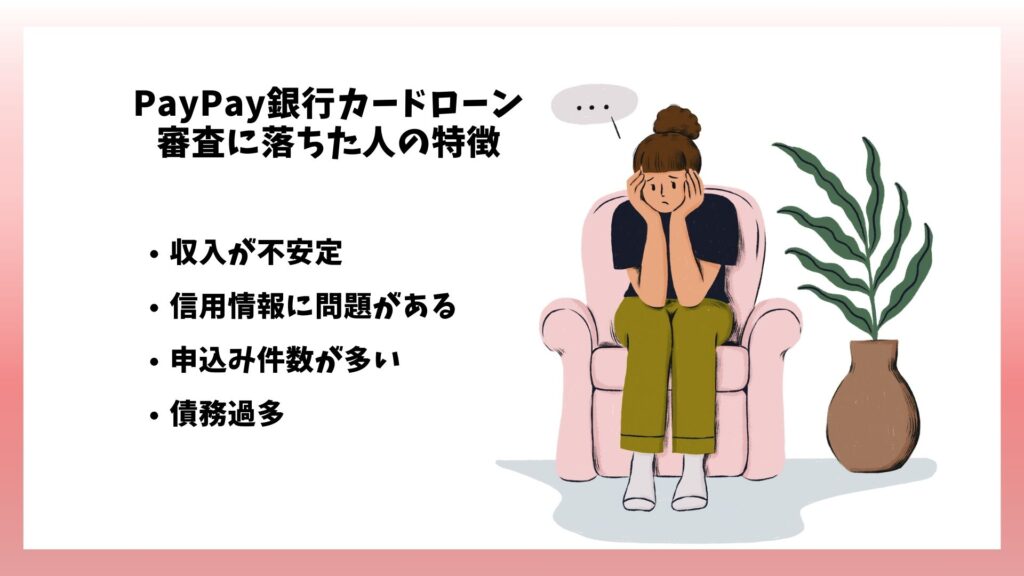

PayPay銀行カードローンの審査に落ちた人の特徴

「収入が不安定」「信用情報に問題がある」「申込み件数が多い」など、PayPay銀行カードローンの審査に落ちた人の特徴を紹介します。

収入が不安定

安定した収入がない、または収入が低すぎる場合、返済能力が乏しいと判断され、審査に通りにくくなります。例えば、フリーランスや契約社員のように収入が不定期で変動する職種の場合、毎月の収入が一定しないため、クレジットカードの定期的な返済が難しいと見なされることがあります。

また、転職回数が多いあるいは、勤続年数が短い人も信用度が低いと見なされ、審査通過は厳しくなるでしょう。

信用情報に問題がある

過去に延滞や支払い遅延の記録がある場合、信用度が低いと評価され、審査落ちする可能性が高いです。

特に、過去2年以内に支払いの遅延や滞納があると、ブラックリストに記載されることが一般的で、この情報は信用情報機関によって管理されています。

クレジットカード会社は、これらの信用情報機関から提供されるデータを基に審査を行うため、過去の支払い履歴が審査結果に大きな影響を及ぼすことになるのです。

申込み件数が多い

短期間に複数のクレジットカードに申込みを行うと、金融機関から返済能力に不安があると判断される可能性があります。数ヶ月の間に3枚以上のクレジットカード申込みを行うと、その行動が金融機関によって「信用リスクが高い」とみなされ、審査に通りにくくなることがあるようです。

また、多くのクレジットカードを必要とすることに対し「クレジットカードを乱用するのではないか」という懸念を持たれ、さらに審査のハードルが高くなります。

債務過多

住宅ローンや他のクレジットカードの利用など既存の債務が多すぎると、新たなクレジットカードの審査に影響します。

既に複数のローンやクレジットカードなど多額の返済を抱えている人は、追加のクレジット発行で返済の負担が増えるため、審査で不利になるケースもあるようです。特に総借入額が年収の半分を超えている場合、返済能力を超えた借入れと判断されやすくなります。

プロミスは受付時間内に申し込めば

土日祝日でも最短3分で融資が受けられます!

★おすすめポイント★

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なし

PayPay銀行カードローンの審査に通るためのポイント

PayPay銀行カードローンの審査を通過するためには、「多重申し込みは避ける」「安定した収入の確保」「申し込み内容の漏れ・ミスがない」といったポイントを抑えることが大切です。

多重申込みは避ける

審査に落ちた場合は、6ヶ月間を空けてから再申込みを行いましょう。信用情報機関には申込み履歴が一定期間記録されており、短期間に複数の申込みを行うと金融機関から「お金に困っている」と判断され、信用リスクが高いと見なされます。

再申し込みまで6ヶ月以上の期間を空けることで、信用情報に新たな申込み記録がリセットされ、より良い評価を受ける可能性が高まるでしょう。短期間での多重申込みは避け、時間を置いてから再チャレンジすることが賢明です。

安定した収入の確保

安定した職業に就いていることが、審査通過の鍵です。

というのも、クレジットカード会社は、審査プロセスにおいて申請者の返済能力を重視します。正社員や公務員のように収入が安定している職業は、返済リスクが低いと判断されるため審査通過の可能性が高いです。

一方、アルバイトやパート、自営業の場合は、収入の変動が大きいと見なされ、審査が厳しくなります。申請時に雇用形態や収入状況を正確に伝えることが大切です。

クレジットカードやローンの利用状況が健全

申込者の信用情報を信用情報機関から取得して審査を行います。延滞や遅延、未払い、過剰与信などがないことが審査通過のポイントです。

公共料金やカード、ローン返済の延滞や頻繁な遅延、未払いの債務があると、信用度が低いと判断され審査に通過しにくくなります。

また、他社からの借入れが多すぎないことも審査通過を左右する重要な判断要素です。複数のクレジットカードを保有していたり、多額の借入れがあったりつすると、返済能力に不安があると判断される可能性があります。

申し込み内容の漏れ・ミスがない

申込書の必須項目は全て記入しましょう。

クレジットカード発行には、犯罪収益移転防止法(マネーロンダリング防止法)など法律上の要件を満たす必要があります。申込者の本人確認や属性の確認が求められるため、必要事項を漏れなく記入することが不可欠です。

また、クレジットカード会社は、申込書の情報を元に申込者の信用力を審査するため、記入ミス・漏れがあると正確な審査ができず、結果的に審査に通過しにくくなる可能性があります。住所、氏名、生年月日、収入、勤務先など、審査に必要な情報は漏れなく記載してください。

プロミスは受付時間内に申し込めば

土日祝日でも最短3分で融資が受けられます!

★おすすめポイント★

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なし

PayPay銀行カードローンはこんな人におすすめ!

PayPay銀行カードローンは、以下のような特徴を持つ人におすすめです。

- 手持ちのカードを増やしたくない人

- 銀行のカードローンを利用したいが審査スピードが気になる人

- 一度他社での審査に落ちている人

- 既に総量規制の対象になってしまっている人

PayPay銀行カードローンは申し込みから借り入れまでをWebで完結させることができるので、カードを作成する必要がありません。

また、即日の融資はできませんが他社の銀行カードローンに比べて審査が早く、最短60分で仮審査の結果を受け取ることができます。

PayPay銀行は他社の銀行カードローンに比べて比較的柔軟な審査を行っているため主婦やアルバイトの方でも条件を満たせば利用することができます。

既に述べた通り、PayPay銀行からの融資は総量規制の対象外です。多重債務状態は推奨されるものではありませんが、どうしても年収の3分の1を超えた融資が欲しい方にはおすすめです。

PayPayカードの申し込み方法と必要書類は?

PayPayカードの申し込み方法と申し込みに必要な書類について解説してきます。

申し込み方法の手順

申し込みの前に先述した「申し込み条件」に一度目を通しておきましょう。申し込み条件に当てはまっていない場合は審査を受けることすらできません。

申し込みの手順は大きく分けて以下の4段階です。

- 申し込み

- 本人確認資料の提出

- 審査結果の連絡

- 借り入れ開始

申し込み

既にPayPay銀行の口座を持っている場合は、Webやアプリから申し込みができます。まだ口座を作っていない場合はまずは口座を開設しましょう。

口座の開設はこちらから可能です。

本人確認資料の提出

申し込み画面の案内に従って、前述した本人確認書類を撮影してください。

審査結果の連絡

仮審査の結果は最短60分で受け取ることができます。本審査の連絡は翌日以降平日の営業時間内になるので、土日祝日の申し込みには注意が必要です。

借り入れ開始

手続き完了のメールが届いたら借入を開始できます。30日間の無利息特約は手続きが完了した日ではなく、借入を開始した当日からの開始です。

必要な書類について

申し込みに必要な書類は、大きく分けて本人確認書類と収入証明書です。

スマホでの申し込みに対応している本人確認書類は以下の3つです。

- 運転免許証

- マイナンバー個人番号カード

- 各種健康保険証

また、PayPay銀行の他のローンと合わせて借りている金額が300万円を超える場合には収入証明書が必要になります。収入証明書として利用できる書類は以下のようになっています。

給与形態によって利用できる書類が異なっているので注意しましょう。 プロミスは受付時間内に申し込めば ★おすすめポイント★ PayPay銀行カードローンの返済方法には以下のような特徴があり、返済計画を立てやすいカードローンです。 返済日は「毎月1~28日」もしくは「月末」のうちいずれかを選べるので非常に自由度が高くなっており、ライフスタイルや給料日に合わせて返済方法を選ぶことができます。 メールやプッシュ通知で返済日を事前にお知らせする機能があるので、返済日に口座に入金しておくのを忘れる心配がありません。 毎月の返済は約定返済日に、PayPay銀行の普通預金口座から自動引き落としされます。 PayPay銀行カードローンの返済方法には三種類あり、その時の金銭的余裕に応じて自由に変更できます。また、約定返済額は、約定返済日前日の最終借入残高によって決まります。 返済額が最も少なく設定されており、月々の負担を抑えることができます。ですが、返済期間は延長されてしまうので、総返済額は大きくなっていってしまいます。 ゆとりコースよりも月々の返済額が大きく設定されているので月々の負担は大きくなってしまいますが、より早く返済ができるので利息はより少額になります。 月々の返済額が最も多く設定されているので毎月の負担は最も大きくなりますが、最も短期間で返済を完遂できるので総返済額は最も小さくなります。 約定返済日までにお金を用意できない時は、スキップ機能を使える場合があります。スキップ機能が適用されるのは以下のような場合です。 多用できる方法ではありませんが、返済ができなさそうな時は利用してみましょう。 余裕のある月には追加返済を行うことで効率的に元金を減らしていくことができます。ATMやアプリから利用ができ、手数料は無料なので積極的に利用し返済期間を短縮しましょう。 プロミスは受付時間内に申し込めば ★おすすめポイント★ 最後にPayPay銀行カードローンの審査・評判に関するよくある質問を紹介します。 回答1: PayPay銀行カードローンの審査基準は、他の銀行カードローンと同様に、申請者の収入や信用情報を重視しています。特に、安定した収入や信用履歴が良好であることが重要です。 収入が少ない場合でも、安定していれば審査に通る可能性はあります。 ただし、借入希望額が高額だと審査が厳しくなるため、無理のない金額を申請することが大切です。 他のローンを利用していても、収入や返済能力に問題がなければ審査に通る可能性はあります。多重債務や借入金額が多い場合は、審査に不利となることがあります。 返済は、指定の口座からの自動引き落としが基本です。返済日や金額は契約内容に基づいて決まります。 また、インターネットバンキングを利用して繰り上げ返済も可能です。 審査に落ちた場合、一定期間(通常6ヶ月程度)を空けてから再申込みが可能です。同じ内容で短期間に再申込みを行うと、信用情報に悪影響を与える可能性があるため注意しましょう。 プロミスは受付時間内に申し込めば ★おすすめポイント★ この記事では、PayPay銀行カードローンの利用を検討している方向けに、利用するメリットやデメリット、他社と比較した際の大きな特徴や実際に利用した方の口コミを紹介しました。 PayPay銀行の大きな特徴としては、高額の融資が可能である点と初回の借入日から30日間利息が0円になる無利息特約が挙げられます。他にもPayPay銀行特有の機能が多くあるのも便利です。 一方で、銀行カードローンの中では比較的高金利であり即日の融資は不可能です。金利を重視する人は他の銀行カードローンを検討したり、どうしても当日に現金を手元に欲しい方は消費者金融のカードローンを検討すると良いでしょう。

土日祝日でも最短3分で融資が受けられます!

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なしPayPay銀行カードローンの返済方法

返済日が自分で決められる

メールやプッシュ通知で返済日のお知らせがある

口座からの自動引落

3種類の返済方法

ゆとりコース

約定返済日前日の最終借入残高

約定返済額(元本+利息合計)

〜3万円

1,000円

3万円〜10万円

2,000円

10万円〜20万円

3,500円

20万円〜

約定返済日前日の最終借入残高が10万円増えるごとに1,500円を追加

標準コース(A)

約定返済日前日の最終借入残高

約定返済額(元本+利息合計)

〜10万円

3,000円

10万円〜30万円

6,000円

30万円〜50万円

10,000円

50万円〜80万円

15,000円

標準コース(B)

約定返済日前日の最終借入残高

約定返済額(元本+利息合計)

50万円〜

10,000円

50万円〜100万円

20,000円

100万円〜200万円

30,000円

200万円〜300万円

50,000円

約定返済日のスキップ機能

初回借入の場合

借入日から20日以内の約定返済日は、最初の返済日として扱われず、スキップされます。

完遂状態から借入を再開する場合

借入残高を全額返済した後に再度借入する場合、再借入日から20日以内の約定返済日は、最初の返済日として扱われず、スキップされます。

約定返済日を変更する場合

次回の返済が困難な場合は、返済日を変更することができ、変更された返済日から10日以内の約定返済日はスキップされます。

延滞を解消した場合

延滞解消日から10日以内の約定返済日は、スキップされます。

追加返済

土日祝日でも最短3分で融資が受けられます!

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なしPayPay銀行カードローンの審査・評判に関するよくある質問

PayPay銀行カードローンの審査基準は厳しい?

収入が少なくても審査に通る?

他のローンを利用していても審査に通る?

PayPay銀行カードローンの返済方法は?

審査に落ちた場合、再申込みはできる?

土日祝日でも最短3分で融資が受けられます!

・最短3分で融資OK

・はじめてでも安心

・電話の在籍確認なしまとめ